数理定价模型在股指期货风险管理中的应用

数理定价模型在股指期货风险管理中的应用1952年Markowitz发布了资产组合外面,正式提出用收益的方差来形容投资危急的观点,开启了金融题目定量斟酌的先河。他诈骗概率论和数理统计的相闭外面,构制了理解证券代价的模子框架。正在他的模子里,证券的来日代价是一个随机变量,证券的收益和危急能够用这个随机变量的数学渴望和方差来胸宇。

正在金融产物的安排和订价中,须要涉及洪量数据的搜集和经管,要是不引入数理理解器材,并借助计较机的运算才力,为这些金融器材实行订价是难以联念的。金融工程正在安排金融产物和处理金融实践题目的流程中,应用先辈的技能方式,对客户面对的收益和危急实行评估,剖析,选择和组合,从而酿成金融革新一连繁荣的技能动力。

而当代金融往还正在近几年正阅历一场革命,即从古代投资绩效查核转向危急固按时收益最大化的对象转化,而VAR恰是云云一种量度金融市集危急的新手法。它是指正在平常的市集处境下,正在必定的置信水准和时刻内,量度最大预期耗损的手法。与古代的量度危急手法比拟,供应一种思索杠杆, 闭系性和眼前头寸的组合危急的具体见地。要是不采用VAR模子,那么就可以显现云云一种外象,即局部往还员为了为其投资组合避险,正在实行某种器材营业的同时,填补了通盘组合的危急。由以下案例咱们能够利用VAR技能,量化危急水准。

咱们预期正在来日10天,咱们手上1亿元黎民币的投资组合(证券、期货),耗损金额胜过X元的概率低于1%,而个中X即为投资组合揣度的危急值,记为Var10,1%

树立量化水准(如若99%--假设一个正态分散,将形成一个值为2.33的身分)

由以上案例,咱们能够计较出一个组合的预期量化危急值,从而有用地实行危急拘束。

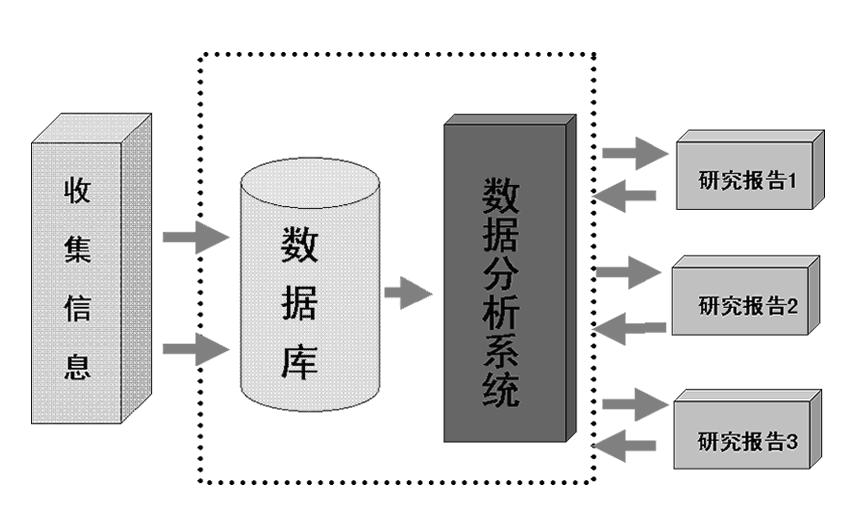

进一步而言,危急的拘束应趋于体系化。它应蕴涵往还体系,后台体系,危急独揽体系。如下图所示,该图描写了由三个人构成的危急拘束体系的楷模框架,理解平台用于搜集并过滤市集数据,头寸平台是供职全数往还的总体蕴藏库,他曩昔台得回往还数据并将其传输到后台,从而将往还剖析为因素头寸。第三个平台是危急引擎,用VAR模子将理解和头寸共同起来,制造市集危急的量度器材。

譬喻,上述案例中,当一亿元黎民币投资组合危急耗损胜过700万时,注释低于1%的市集分外震撼的小概率变乱产生了,投资组合须要做进一步技能经管,规避可以的耗损。这也是科学止损的技能之一。历久本钱拘束公司如能利用,或者不至形成广大蚀本。

正在处理了危急定量之后,还要处理模子失真的题目。这就须要对影响股指的各式紧要身分实行定量理解,竖立一个干系数据库就显得很首要。它的主意是设备有结构的数据集中体,它以外格的方法存正在,这行使户易于正在洪量数据中寻找己方所须要的特定音信,以供专业理解行使。完全技能构架如下图所示:

机构投资者对股指的投资不是绩效的查核,而是危急的独揽。以上许众危急的总结,更众的是因为股指期货自己金融属性带来的,机构投资者应从计谋高度来剖析股指期货的影响以及独揽好它的危急。

[提倡争吵] [发布评论] [复制链接] [保藏此文] [我要提问] [打印]

Windsor温莎官网

Windsor温莎官网