中国原油市场受新冠疫情反弹、经济下行预期、

中国原油市场受新冠疫情反弹、经济下行预期、通胀提升加息预期、地缘政治风险等因素扰动原题目:2022年期货墟市舆情监测年报之(一)期货墟市舆情、墟市心情与行情概述

摘要:2022年,商品期货指数正在2月、3月走出了大幅拉升行情,个中2月舆情热度开首上升,3月舆情热度到达年内峰值;二季度商品期货指数震动回落,但仍处高位,舆情热度相对较高;三季度,商品期货指数正在探底回升后支撑震动,舆情热度清楚回落;四序度,商品期货指数再次触底后震动拉升,舆情热度也有所回升。完全上,舆情热度与商品期货指数存正在较高的干系性。舆情处境方面,总体舆情强壮度90.92%,舆情处境杰出。墟市热门方面,十大合节词为俄乌冲突、疫情管控、保供稳价、降准降息、新高、减产、法制化、邦际化、期货期权种类数目破“百”、IPO。十大事变为俄乌冲突、央行年内两次全部降准、《期货和衍生品法》正式推行、伦镍“逼空”事变、期货期权种类数目破“百”、广期所首个种类工业硅上市、邦内迎来首家“A+H”股上市期货公司、大豆系列全种类链条引入境酬酢易者、LME中缀来往5小时、中证商品期货指数系列正式揭晓等事变眷注度居前。十大上市种类为原油期货、邦债期货、沪镍期货、铁矿石期货、生猪期货、棕榈油期货、棉花期货、玻璃期货、玉米期货、沪锌期货。十大战略为央行降准、《期货和衍生品法》正式推行、2022年中心一号文献提出优化美满“保障+期货”形式、三部分发文胀动中邦债市对外盛开、金融太平法草案初度提请宇宙人大常委会聚会审议、合于QFII和RQFII插足境内期货和期权来往事项了了、《证券期货行政司法当事人容许金照料主张》揭晓、证监会就期货来往所照料主张网罗看法、中期协揭晓期货公司财政经管奉行细则、居间人照料主张过渡期满。十大危急点为俄乌冲突、美联储加息、营业维持主义、伦镍“逼空”、银行债券理资产物赎回潮、日本邦债期货大跌熔断、来往体系阻碍、乌龙指来往、铝锭反复质押、期货公司股权调动。总体上,言论对影响范畴广、赓续期间长的事变眷注度较高;战略方面临墟市增援战略、对外盛开战略和墟市调控战略眷注度较高;对负面事变报道热度赓续性较低。

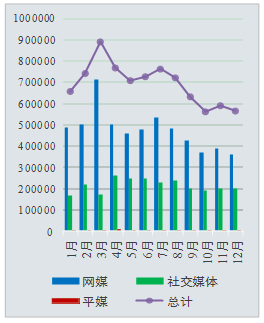

2022年,商品期货指数正在2月、3月走出了大幅拉升行情,个中2月舆情热度开首上升,3月舆情热度到达年内峰值;二季度商品期货指数震动回落,但仍处高位,舆情热度相对较高;三季度,指数正在探底回升后支撑震动,舆情热度清楚回落;四序度,指数再次触底后震动拉升,舆情热度也有所回升。完全上,舆情热度与商品期货指数存正在较高干系性。正在散布声量方面,2022年期货墟市舆情总量完全支撑高位,总线万篇。个中正面舆情755.59万篇,负面舆情75.48万篇,总体舆情强壮度90.92%,舆情处境杰出。月度散布方面,3月舆情声量最高。当月俄乌场合升级、西方对俄奉行制裁、美联储加息25个基点、伦镍“逼空”、监禁眷注大宗商品价值走势等舆情声量较高。

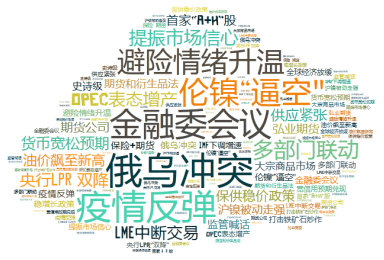

(一)2022年一季度,正在地缘政事冲突、疫情反弹、通胀和经济下行预期等众重成分胀动下,商品期货指数升至高位。舆情声量到达年内高点,热门舆情紧要为俄乌冲突、疫情反弹、IMF下调经济增进预测、伦镍史诗级“逼空”、金融委聚会提振墟市信仰、监禁眷注大宗商品墟市价值走势、首家“A+H”股期货公司过会等。

1月份,受新冠疫情反弹、经济下行预期、通胀擢升加息预期、地缘政事危急等成分扰动,上证指数大幅下行。而商品期货指数受邦内稳增进战略和泉币宽松战略提振,流露震动上行走势。进入2月份,受避险心情升温、俄乌冲突发生、稳增进和宽信用预期加强、监禁喊话大宗商品墟市等成分交叉影响,商品期货指数和上证指数走势区间震动。3月份,俄乌冲突升级、邦内疫情发生,加剧墟市错愕心情,上证指数呈现较大跌幅。3月中下旬,受金融委聚会提振,上证指数止跌震动。同期,因俄乌地缘场合加剧大宗商品供应忧虑,加崇高动性总体宽松、监禁赓续眷注大宗商品价值走势,大宗商品指数正在触及高点后高位盘整。

(二)二季度,正在美联储加息力度加大、疫情防控、稳增进战略加码、宽信用预期、监禁赓续加强大宗商品墟市监禁下,商品期货指数高位震荡。跟着进入古代消费淡季,叠加供应桎梏缓解,商品期货指数流露回落态势。舆情声量仍较高,热门舆情紧要为美联储加息、美CPI创40年新高、IMF连续下调环球增进预期、欧盟禁运俄石油、央行全部降准、《期货和衍生品法》外决通过等。

4月,正在通胀上升、美联储加息节拍加快、邦内疫情防控加码、公民币毗连贬值影响下,资金墟市信仰受挫,上证指数再度大幅下跌。4月底至6月,跟着稳增进战略加码、疫情地步好转,墟市信仰取得修复,上证指数触底回升,流露“V”型走势。商品期货指数方面,4月至6月上旬,正在宽信用预期、稳增进力度加大、疫情地步好转、监禁赓续加强大宗商品墟市监禁下,商品期货指数小幅震荡趋于太平,但仍处高位。6月中旬开首,跟着古代高温淡季光临、俄乌场合影响削弱、供应桎梏缓解、美联储加息力度加大,商品期货指数流露回落态势。

(三)三季度,受美联储加息、俄乌场合、邦内疫情频频、经济没落预期、复产预期驱动、稳经济战略发力、保供稳价战略等成分交叉影响,商品期货指数正在探底回升后支撑震动。舆情声量有所回落,热门舆情紧要为美联储两次加息75点、俄乌订立运粮条约、IMF再次下调环球增进预测、邦内期货期权种类“破百”、《期货和衍生品法》正式推行、央行降息等。

7月,正在美联储加息、经济没落预期、美邦通胀爆外、俄乌场合、邦内房地产债务题目等众成分共振下,上证指数和商品期货指数均呈现大跌。8月至9月中上旬,正在环球央行加息预期、邦内疫情频频、复产预期驱动、稳经济战略发力、保供稳价战略等成分交叉影响下,上证指数和商品期货指数走势基础一律,呈区间震动态势。9月中下旬,正在外围墟市下跌、公民币汇率“破7”拖累下,上证指数再度大跌,走势与商品期货指数背离。

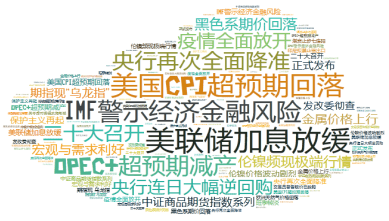

(四)四序度,受环球加息潮、经济没落预期走强、墟市旺季转淡、防疫战略收紧、墟市信仰亏空等影响,商品期货指数下行。随后正在美联储加息预期放缓、宏观预期向好、疫情摊开、季候性需求增进、房地方战略利好下,商品期货指数震动上行。同期上证指数走势与商品期货指数完全一律。本季度舆情声量有所回升,热门舆情紧要为美联储加息放缓、环球众邦掀起加息潮、美CPI超预期回落、OPEC+减产、央行二次降准、疫情全部摊开、二十大召开、中证商品期货指数系列揭晓等。

10月,受环球加息潮、没落预期走强、墟市旺季转淡、下逛终端需求转弱、防疫战略收紧、墟市信仰亏空等成分影响,上证指数和商品期货指数均震动下行。11月至12月,跟着美联储加息预期放缓、邦外里宏观预期向好、疫情防控举措优化、地产战略暖风频现、央行降准以及季候性需求增进,上证指数和商品期货指数完全震动上行。四序度,上证指数走势与商品期货指数完全一律。

1.数据来自慧科舆情监测数据。媒体范畴包罗平媒(报章、杂志)、网媒(网站、APP)、社交媒体(微信、微博、博客、论坛、贴吧)。

Windsor温莎官网

Windsor温莎官网