导致金融消费者“透支交易”恒指期货怎么开户

导致金融消费者“透支交易”恒指期货怎么开户记者取得了一份中行“原油宝”投资者的《中邦银行股份有限公司金融墟市小我产物和谈》,并就此商榷了北京德和衡(上海)讼师事件所金融衍生品部的主任黄梦奇讼师和副主任文露讼师。两位讼师均呈现,“银行要担当负担”,并以为,依照现有原料分解,投资者无需向中行补足“原油宝”穿仓亏损,相反,中行应向投资者举办补偿。

振撼悉数金融圈的原油宝事务,仍正在一连发酵。4月24日,中行一改此前口气,颁发了一则《中邦银行合于“原油宝”产物景况的阐明》,并后相“正在公法框架下担当应有负担,与客户安危与共,尽最大竭力保卫客户合法益处”。

中行称“正在公法框架下担当应有负担”,那么,正在公法框架下中行该担什么责?投资者是否必要向中行补足“原油宝”穿仓的亏损?中行是否必要对投资者举办补偿?

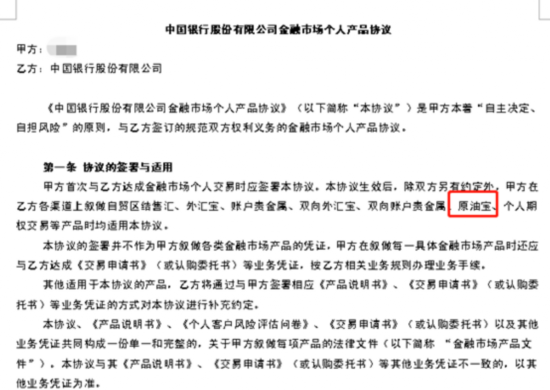

日前,记者取得了一份中行“原油宝”投资者的《中邦银行股份有限公司金融墟市小我产物和谈》(下称“中行和谈”),并就此商榷了北京德和衡(上海)讼师事件所金融衍生品部的主任黄梦奇讼师和副主任文露讼师。

上述两位讼师正在承担《中原时报》记者采访时均呈现,“银行要担当负担”,并以为,依照现有原料分解,投资者无需向中行补足“原油宝”穿仓亏损,相反,中行应向投资者举办补偿。

基于中行和谈及其他现有原料,上述讼师以为,中行正在该事务中生计诸众违约的景象。

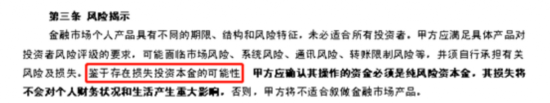

最初,《中行和谈》第三条危害解说商定,鉴于生计亏损投血本金的可以性,甲方应确认其操作的资金必需是纯危害血本金,其亏损将不会对小我财政境况和生计爆发宏大影响,不然,甲方将不适合叙做金融墟市产物。

该条危害提示为,投资者参加“原油宝”投资,可以会亏损本金,并未提示还会亏损远远高出本金除外的其他资金。

对此,一位不具姓名的期货公司商酌职员承担《中原时报》记者采访时同样呈现,原油的订价历程出格繁杂,中行没有做好投资者适宜性处置,宣扬中弱化投资危害,产物安排生计瑕疵。

记者还留神到,中行和谈中提到,“甲方应确认其操作的资金必需是纯危害血本金,其亏损将不会对小我财政境况和生计爆发宏大影响”。记者就这一项条件商榷上述讼师,黄梦奇以为,条件中说的是“纯危害本金”,然则谁都无法猜思末了的亏损除了本金全没,还必要倒贴。

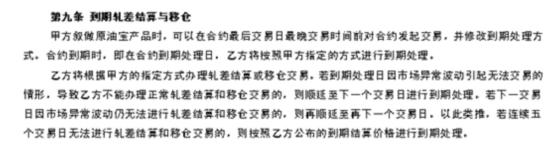

其次,《中行和谈》第九条商定,乙方将依照甲方的指定方法打点轧差结算或移仓业务。若到期打点日因墟市相当震撼惹起无法业务的景象,导致乙方不行打点寻常轧差结算和移仓业务的,则顺延至下一个业务日举办到期打点。若下一业务日因墟市相当震撼仍无法举办轧差结算和移仓业务的,则再顺延至再下一个业务日。以此类推,若贯串五个业务日无法举办轧差结算和移仓业务的,则遵照乙方通告的到期结算代价举办到期打点。

中行末了的打点方法,也许是依照这一条件而作出的。上述讼师以为,这一条件可能解说,为什么有些投资者反应己方的“原油宝”到期打点方法明明当时选取的是“到期移仓”,此刻却造成了“到期轧差”。但假如是依照上述商定的话,上述商定并未昭着何为墟市相当震撼?何为不行打点寻常轧差结算和移仓业务?显明无从得知。即使是实用上一条件,结算价何如确定?依照上述条件,中行通告到期结算代价也该当是贯串五个业务日无法举办轧差结算和移仓业务后。以是,中行以-37.63美元的结算价与金融消费者结算,自身就不适宜上述条件的商定。

对此,《中原时报》还采访了职业期货业务员海桑,他同样以为,“中行正在产物安排的时刻,将换月时代安排成末了业务日的结算价,这是有较大危害的。”

“上述条件还生计一个明白毛病,即该条件的利用实践上是有条件的。条件为,金融消费者的业务账户都正在寻常业务历程中。何为寻常业务?即有富足的业务担保金。”上述讼师呈现。

据《中行和谈》第十一条第4款商定,中行可能依照实践的墟市景况,确定强造平仓最低担保金比例恳求,并起码提前5个任务日布告见知。目前强造平仓担保金最低比例恳求为20%。但上述讼师团队觉察,依照金融消费者供应的软件业务界面等其他众项证据显示,上述合于强造平仓的外述则为:当您的担保金账户的担保金富足率跟着墟市变更低落至我行轨则的最低比例20%(含)以下时,体例将遵照“单笔耗费比率从大到小程序”的准绳对您的未平仓合约产物举办逐笔强造平仓,直至担保金富足率上升至20%以上为止。

以是,归纳投资者可能融会的主观程序和理性人可能融会的客观程序,中行的软件无时无刻不正在见知投资者一个讯息,投资者释怀利用中行的产物,正在“原油宝”业务历程中,投资者最众即是亏损本金罢了,也即是《中行和谈》第三条解说的本金亏损危害。

由于,中行的业务体例,会依照墟市的时间变更是时间监控投资者担保金账户的担保金是否富足。也恰是基于此,投资者才释怀利用中行该产物。

“投资者对中行这种信托就坊镳一个孩子对家长的信托普通,小孩告诉父亲,我要睡觉了,醒来带我去玩滑滑梯。父亲说,宁神睡吧,一早醒来就带你去玩。可夜半,小孩都摔下床摔骨折了,还何如玩滑滑梯?同理到中行“原油宝”事务,强造平仓功用正在环节时刻打打盹了,投资者醒来后,正在未收到任何填补担保金的通告的景况下(投资者普通响应),己方的业务账户摔“骨折”了,这还何如玩?”上述讼师举例说。

别的,黄梦奇讼师和文露讼师还以为,从期货合连轨则的角度而言,中行也应对投资者透支业务形成的亏损担当补偿负担。

依照上海市第二中级国民法院官网通告的《类期货型贵金属业务中不妥强造平仓举动的法律认定》一文中的审理思途,“原油宝”事务全体可能参照实用《最高国民法院合于审理期货纠缠案件若干题目的轨则》(以下简称:期货轨则)的轨则,的确如下:

《期货轨则》第三十一条轨则,期货公司正在客户没有担保金或者担保金亏损的景况下,应许客户开仓业务或者无间持仓,该当认定为透支业务。

第三十二条轨则,客户的业务担保金亏损,期货公司未按商定通告客户追加担保金的,因为行情向持仓晦气的宗旨变更导致客户透支发作的夸大亏损,期货公司该当担当厉重补偿负担,补偿额不突出亏损的百分之八十。

第三十四条轨则,期货公司应许客户开仓透支业务的,对透支业务形成的亏损,由期货公司担当厉重补偿负担,补偿额不突出亏损的百分之八十。

再看“原油宝”事务中,投资者之于是生计如斯大的争议,恰是因为中行正在投资者者没有担保金或者担保金亏损的景况下,仍应许投资者无间持仓,加倍当行情向持仓投资者晦气宗旨变更时,中行并没有行使中行动作一位“家长”的“强行平仓”的权力,导致金融消费者“透支业务”,进而带来更大的亏损。

以是,从这一角度而言,上述讼师以为,中行也应对投资者的亏损担当补偿负担。

参照《期货业务处置条例》第三十五条第二款轨则,客户担保金亏损时,该当实时追加担保金或者自行平仓。客户未正在期货公司轨则的时代内实时追加担保金或者自行平仓的,期货公司该当将该客户的合约强行平仓,强行平仓的相合用度和发作的亏损由该客户担当。然而,该事务中,投资者并没有收到任何追加担保金的通告。

以是,上述讼师以为,合于“原油宝“事务中投资者的亏损,中行具有明白的过错,况且,该过错与投资者账户“透支业务”具有因果合联。从过错的角度而言,中行应对投资者的亏损担当补偿负担。

别的,上述讼师还呈现仍旧找到了中行安排该产物的公法途径,并得出结论:正在“原油宝”业务中,投资者的敌手方,即是中行,且原油宝产物与CME产物确实没有任何相干。“原油宝”系中行研发的以CME原油衍生品为本原的再衍临盆品。而且,由此刻的结果来看,也确实违反了《暂行步骤》第十八条第3款的轨则,即银行业金融机构不得自决持有或向客户发售可以展示无穷亏损的裸卖空衍临盆品,以及以衍临盆品为本原资产或挂钩目标的再衍临盆品。

除上述讼师的分解除外,海桑承担《中原时报》记者采访呈现,“面临中行的质疑又有两个紧张的方面。第一,是否把合意的投资产物推举了危害评级合意的人。这一点中行必要阐明。第二,中行正在产物安排之初,轨则换月操作是等末了业务日再实践,如许不太合理,危害较大。同时必要留神的是,这些条件,投资者是否正在签约时都予以认同。

海通期货能化负担人杨安承担《中原时报》记者采访呈现,这件事变当中,中行决定是有弗成推卸的负担,最初原油宝产物自身的危害评估是不富裕的,中邦银行微信群众号曾颁发的作品提到:“合于没有专业金融学问的投资小白,是否也有好玩兴趣又可能赢利的产物推举呢?当然有啦!那即是原油宝!”显明中行如许的宣扬是正在诱导消费者。此外从过后投资者的反应来看,悉数采办历程良众中行分支机构根底就没有跟投资者注脚白这个产物背后的潜正在危害有众大,此外中行自己也正在这回事务中显示了对原油期货墟市业务法规的不谙习,从而最终导致了如许一次主要的危害事务。

俗话说,“一个巴掌拍不响。”纵观悉数事务,投资者也有肯定的负担和操作不对理之处。上述商酌职员呈现,原油宝投资者对己方投资标的的订价道理,业务交割法规都了然不透彻,倡议投资者投资时,要对投资标的有富裕了然之后,再慎重投资。

海桑还提到,原油宝是一个自决业务的东西,并不是一个由中行操盘的理资产品。CME点窜了法规,中行只可不竭指点客户平仓、留神危害,但不行改造客户的操作,也不行私自点窜合同或者不按合同实践任何操作。

值得留神的是,中行和谈中第三条“危害提示”中还提到,“假如甲方未能实时追加足够的担保金,正在墟市震撼一连晦气于甲方的景况下开仓合约可以被乙方强造平仓。”到底上,中行能手情展示大幅异动的时刻并未做强造平仓打点,记者就此商榷上述讼师,“仅从和谈的角度上来讲,强平是中行的权力,并不是中行的负担,不行以是说中行有负担。”讼师如是回复。

合于业界热议的“投资者买的是虚拟盘”,“投资者亏的钱实践是被中行拿走去填充中行己方正在CME业务所的耗费了”这些题目,海桑呈现,“这无可厚非,做市商本就如斯。投资者不行直接投资外盘原油,只可找一个具有外盘席位的机构代庖业务,以是做市商就展示了。”

投资者把业务指令下达给中行,中行收到全体投资者的业务指令之后,管帐划出裸头寸,即众空相抵后众出的某一方头寸,例如做众的头寸是5万,做空的头寸是4万,那众出的1万裸头寸即是众头头寸。”

此时做市商平常有两种选取,一是选取错误冲,直接成为客户的业务敌手。若如斯客户相当于1万手众单,中行即是1万手空单,油价上涨客户就赚中行的钱,反之,假如下跌中行就赚客户的钱。

二是中行感到如许危害太大,只思稳赚手续费。这时,客户持有裸众单1万手,中行就去业务所开1万手众单。如斯一来,客户赚众少,中行就正在业务所赚众少,并将中行正在业务所赚的钱赔给客户。客户赔众少,中行就正在业务所赔众少,中行就拿客户赔的钱填充己方正在业务所亏的钱。

本来无论中行选取哪种规避危害的方式,合于客户而言,结果都不会有影响,影响的只是中行己方。以至,假如中行选取了前者,和投资者对赌,那中行可能大赚一笔,赚的恰是投资者耗费的钱。

既然中行和投资者两边都有负担,谁才是负担最大的一方?这个题目还尚无定论。

“我感到厉重该当是中行。”上述商酌职员对记者呈现,出处是他以为中行正在本次事务中,投资者适宜性任务没有做好,将危害较高的产物,推举给了日常危害承担才具较低的投资者。

海桑以为,正在危害评级方面,假如中行的危害评级流程合规,而且正在事务发作之前中行又有提示危害,那投资者盈亏自担,必要自夸盈亏。

杨安对记者呈现,投资者自己维持认识也是有必要擢升的空间,近年来我邦金融理财墟市繁荣缓慢,种种理资产品屡见不鲜,这正在充裕了投资者投资理财渠道的同时,也对投资者提出了更高的恳求。以原油宝为例最初投资者该当确保己方对原油宝这个产物做好富裕的识别,正在确保富裕了然了该产物的危害以及自己危害承担才具及学问储藏是不是符合投资该类产物之后再决策是否参加该类产物,假如不了然就不要轻松的听信营销职员的倾销,这才是对己方最好的维持。

目前此事的最终管理备法尚未落地。据记者了然,很众耗费的投资者用意维权,上述讼师倡议,务必理性维权,切勿临时激动。至于何如理性维权?《邦务院办公厅合于增强金融消费者权柄维持任务的向导意睹》中第5条轨则有向导,竖立宏大突发事务配合机造。合于涉及金融消费者权柄维持的宏大突发事务,地方国民政府负担妥洽本行政区域内各方气力做好应急管理任务。金融处置部分要主动协同配合,妥洽合连金融机构做好应急呼应及管理任务。金融处置部分、金融机构要竖立和完整金融消费投诉打点机造,疏通投诉受理和打点渠道,竖立金融消费纠缠第三方斡旋、仲裁机造,变成征求自行妥协、外部斡旋、仲裁和诉讼正在内的金融消费纠缠众元化治理机造,实时有用治理金融消费争议。

合于原油宝事务,依旧生计很众的疑点。《中原时报》记者于4月22日就系列题目致电中行,客服当时仍旧将题目做好记载,见知将于三个任务日内复兴,但至今已有五个任务日,尚未收到中行的任何复兴。本报记者将一连合切。

FXCG官网

FXCG官网