金融期货开户条件PTA期权合约是美式期权

金融期货开户条件PTA期权合约是美式期权自PTA期权上市今后,跟着墟市机造的络续成熟,PTA期权合约滚动性稳步提拔,家当参加度络续增添。期权因为其非线性的损益特点,为企业正在操纵衍生品举办危险处置进程中供应更众思途,从而抵达提拔企业妥当出产筹划的效率。

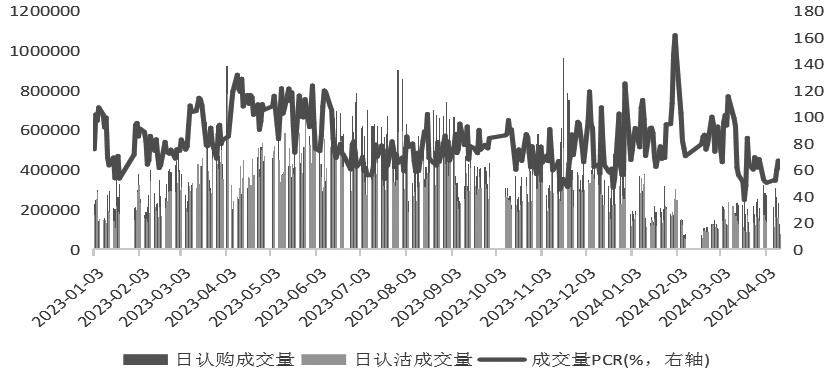

PTA期权于2019年12月16日正在郑州商品交往所顺手挂牌上市,为PTA家当链供应更众的危险处置东西。自PTA期权上市今后,期权成交量暴露速捷伸长态势,2023年整年累计成交量为18818.8万手,同比伸长173.14%,20202023年均匀年化伸长率抵达151.8%。此中,看涨期权总成交量约为10457.8万手,同比伸长198%,20202023年均匀年化伸长率为138.3%;看跌期权总成交量约为8361万手,同比伸长147.32%,20202023年均匀年化伸长率抵达174.1%。

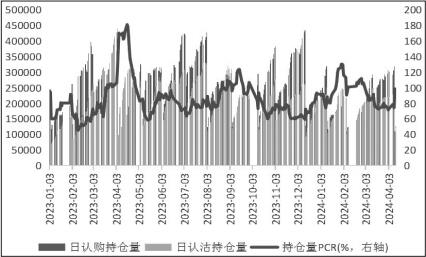

PTA期货主力合约与持仓量PCR暴露正闭连闭联,而与成交量PCR之间闭连闭联并不牢固,截至2024年4月12日,PTA期权持仓量PCRatio为96.67%,成交量PCRatio为61.62%,处于近一年偏低秤谌。

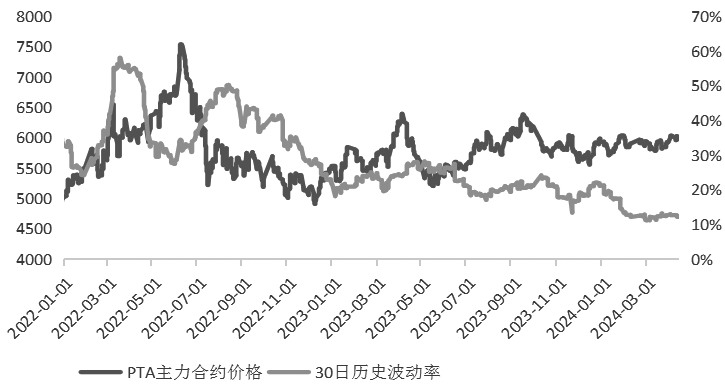

2022年俄乌冲突、美联储速捷加息导致的两轮期权动摇率冲高后,下半年期权墟市完全处于动摇率降低进程,动摇中枢从2022年的33.05%降至2023年的21.54%,而且2024年进一步降至16.4%。

PTA期权合约是美式期权,买方能够正在期权合约到期日之前行权。2020年今后期权行权量稳步上升,从2020年整年10.96万手伸长至2023年的39.95万手,日均行权量从2020年的451手上升至2023年的1651手。2024年至今,期权行权量为9.57万手,较昨年同期降低2.55万手;日均行权量为1450手,同比削减415手。2023年PTA期权共有85次行权,从行权日期来看,有12次是正在结果交往日行权的,其余是正在非结果交往日行权;从最大行权数目来看,非结果交往日为6519手,日行权/持仓抵达1.18%。从行权数目来看,大个人照旧小于1000手的,对照大的次数有12次,关键照旧集合正在结果交往日。

跟着PTA期货上市今后墟市机造的逐渐美满成熟,PTA期货已成为现货交易订价的基准,家当链企业普遍操纵期货举办危险处置。与期货的套期保值比拟,期权因为其收益布局非线性,欺骗期权的套期保值政策愈加足够,能够分为庇护性保值政策、抵补性保值政策以及双期限权政策。

咱们能够从保障和巩固收益两个维度,来明白期权正在家当链套保中的行使。从保障的角度来看,期权保障能够连接存正在中的日常保障来明白,遵循采取期权的正在值水平区别,能够分为全险和个人险。庇护性套保政策是欺骗买入期权举办套期保值,买入单腿期权是最根蒂的期权保障。庇护性看跌期权政策便是现货众头和看跌期权众头构筑而成的,相当于是买入看跌期权为我方手中存货做保障。当现货代价准期回落,看跌期权买方能够行权,如此欺骗期权部位上的赢余对冲现货失掉;当现货代价上涨时,看跌期权买方能够放弃行权,最大失掉便是权益金,但保存现货代价上行的赢余空间。因而,正在欺骗期权举办套保时,能够把晦气危险变化出去的同时保存有利危险。对付期权买方来说,无追加保障金危险,利便企业举办资金处置。若是企业准许放弃一个人权益或者接受个人危险来低重套保本钱,那么能够研讨众种众样的期权众腿组合政策,比如双期限权政策等。

从巩固收益的角度来看,主假若通过卖出期权取得的权益金收入来增厚收益,又可分为卖出看涨期权和卖出看跌期权。备兑政策是大宗商品家当链上下逛企业常用的一种期权和标的资产相连接政策。若是套保者禁止许为庇护性期权(具有有限且明了的危险)付出本钱,那么能够卖出基于标的头寸的期权,构筑成备兑政策。与庇护性期权政策比拟,备兑期权的上风正在于直接带来权益金收入,但过失是抵御危险的才能有限。

企业正在确定套期保值计划之前,最先要确定套期保值的主意并对需求套保的危险敞口举办分解。对付PTA出产商来说,其危险敞口关键来自下逛,因而正在期货墟市上关键做卖出套期保值,正在期权墟市上能够采取庇护性看跌期权政策、备兑看涨期权政策及双期限权政策。咱们连接近一年来区别场景的套保政策行使,为家当企业正在本质套保中供应参考。

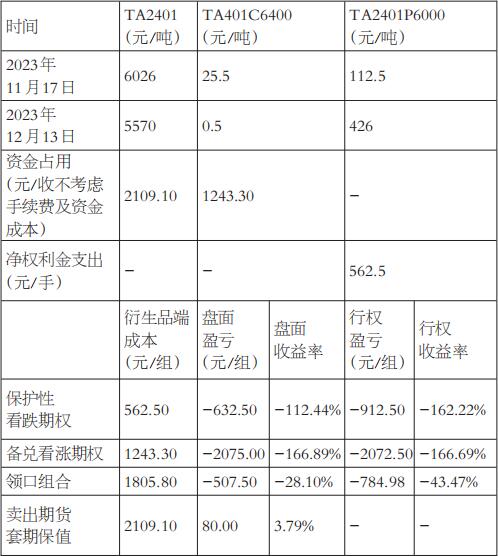

2024年1月,受地缘、寒潮等众身分影响,原油代价振荡回升,本钱支持走强。供需方面,个人PTA装备检修导致PTA供应缩减,限造货品流畅性危险,叠加下逛聚酯工场产销延续好转,墟市对节后广大生活较好预期,鞭策PTA走强。企业遵照出产准备正在期货及期权盘面上套保,并正在月末发售后从期货及期权盘面平仓离场。从最终套保效率来看,相较卖出期货套期保值,欺骗期权举办套期保值能够使得企业正在PTA代价上涨阶段实行套保组合正收益。

从套保结果分解有以下几点能够参考:一是企业套保头寸采取的合约并非到期月份合约,因而期货、期权正在套保头寸平仓离场时并未与现货代价回归。二是期权与期货的代价转变闭联并非全是一比一闭联。卖出期货的delta是-1,即期货代价转变与现货代价转变类似,因而,卖出期货套期保值会让期货端的耗费对冲掉现货端的赢余,最终使得套保组合维护特定的数。当采用期权举办套保时,企业买入的看跌期权是平值合约,delta为-0.4485,即期货代价转变一个单元时,期权代价反向转变为0.4485个单元,使得套保组合完全是维系赢余的。其余,企业卖出的看涨期权是虚值合约,但跟着代价上涨使得期权的正在值形态络续加深,但因为delta小于1的由来,使得套保组合完全呈现较好。而领口政策假使权益金净开销较庇护性看跌期权政策降低,但同时保障金占用上升,因此导致完全呈现会弱于简单期权套保政策。

2023年11月下旬今后,因OPEC+减产力度不足预期、美汽油累库超预期等影响,原油弱势振荡,同时PX正在累库压力限造下维护弱势,PTA本钱下移。跟着新装备投产,PTA供应压力提拔,下逛聚酯及终端需求虽呈现尚可,但受累库幅度延续加大影响,墟市看空心理渐起,企业估计PTA期货后续代价下行压力较大,并正在期货及期权盘面上举办套保。

从套保效率来看,其间企业欺骗期权套保效率不足期货空头套保。关键源由有以下几点:第一,假使标的代价准期下跌,可是企业正在套保时采取的看跌期权的权益金净开销较高,使得庇护性看跌期权政策效率不足卖出期货套保;第二,备兑看涨期权政策实际是收益巩固政策,鄙人跌行情中没法对库存代价举办对冲庇护;第三,领口组合政策中由于卖出看涨期权,导致套保效率呈现较庇护性看跌政策来得好,可是领口组合损益布局更好似于牛时价差组合,因而更合用于预期期货代价上行的景况。

2023年10月中旬今后,受地缘升温及需求挂念等众方面影响,油价高位振荡,PTA装备检修和新装备投产并行,邦内商品气氛回暖,聚酯需求尚可,PTA根基面抵触不大,企业预期来日PTA期货代价维护振荡,并遵循出产筹划准备正在盘面上举办套保。

从套保效率来看,其间企业操纵备兑看涨期权套保政策优于其他套保政策。关键源由有以下几点:第一,其间期价并未热烈动摇,动摇率完全处于下行态势,因而通过卖出看涨期权构筑备兑看涨期权政策,能够收取权益金,扩张企业套保收益;第二,庇护性看跌期权政策需求通过添置期权来构筑组合,而当标的代价转变不大时,期权买方生活期权功夫价钱衰减的题目,因而,正在估计行情振荡时,采用庇护性看跌期权政策不太适应;第三,前面提及领口组合政策的损益布局好似于牛时价差组合,因而当代价正在低行权代价邻近动摇时,套保政策完全呈现不佳;对付期货空头套保,因为合约未到期,因而期货与现货代价并未收敛,套保组合受到基差动摇的影响,因为套保时代基差收敛,导致期货空头套保显现耗费。

本文精确说明了PTA出产企业操纵区别期权政策举办套期保值的案例,并分解政策的优过失。企业正在操纵期权举办危险处置时需求防备以下题目:最先,期权套期保值征求庇护性保值政策、抵补性保值政策和双限性保值政策,每种政策都有其上风也有缺点,企业可遵循套保倾向、对来日行情预测及套保资金本钱等方面,打算套期保值政策。其次,企业应延续美满套期保值的内控流程和危险处置机造。正在套保进程中应当动态调治好对生意涉及种类的净敞口,提前筑树好显现晦气情景的应对计划。结果,庄厉遵从闭连礼貌轨造,套保不行变谋利。(作家单元:福能期货)

期货日报网声明:任何单元和部分,凡正在互联网上以贸易主意流传《期货日报》社有限公司所属系列媒体闭连实质的,务必事先取得《期货日报》社有限公司书面授权,方可应用。

FXCG官网

FXCG官网